駆け出しフリーランスちゃん

駆け出しフリーランスちゃん確定申告の季節がやってきたよ……憂鬱……。

そういう個人事業主の人は多いよね…。私も昔はそうだったよ…!

憂鬱なのは、わからなくて不安なことが多いから。

しかし、この記事を読めば個人事業主に必要な確定申告についての知識が一通り身に

確定申告の作業が更にスムーズに進むことで、あなたのビジネスが成長するお手伝いができれば幸いです!

それではさっそく解説していきますね!

個人事業主の確定申告についての基礎知識

確定申告とは

1年間の所得や税金などを自分で計算し、税務署に申告する手続きのこと。

会社員は年末調整を会社が行ってくれる場合がほとんどですが…個人事業主は自分で申告する必要があります!

確定申告の申告期間

毎年翌2/16〜3/15が申告期間です。

※ただし3/15が土日や祝日などの休日の場合は、翌日が締め切りとなります。

確定申告に必要な書類

確定申告に必要な書類や資料には、以下のものがあります。

・確定申告書

・決算書もしくは収支内訳書

・各種帳簿

・源泉徴収票(給与収入がある場合)

・領収書やレシート、請求書などの経費の証明となるもの

・控除証明書

確定申告が必要な人・したほうがいい人

確定申告が必要な人

・所得(売上ー経費)が48万円を超えた個人事業主

・副業の所得が20万円を超えた会社員

・給与が2000万円を超えた会社員

・給与を2ヶ所以上から受け取っている人

確定申告をしたほうがいい人

・事業で赤字が出た人(他の所得と損益通算をしたり、青色申告をすることにより赤字を繰り越せたりする)

・医療費が10万円を超えた人

・住宅ローン控除を初めて受ける人

・年度の途中で会社を辞め、年末調整を受けていない人

個人事業主が確定申告で申告する項目

売上高

売上高の定義

売上高とは、商品やサービスを販売した際に得られる収入のこと。

個人事業主が取引先から受け取った金額の合計が売上高になります。

売上高の計算方法

1年間で商品やサービスを販売した合計金額が売上高となります。

ただし、個人事業主が取引先から受け取った金額のうち、源泉徴収された税金がある場合は、その金額を差し引いた金額が売上高となります。

経費

経費の定義と種類

経費とは、個人事業主が事業を行う上で必要な費用のこと。

経費には、原材料費、家賃、水道光熱費、広告宣伝費、交通費、消耗品費、修繕費など多岐にわたります。

ただし、個人的な費用や、事業とは関係のない費用は経費にはなりません。

「これって経費かな?」と迷った場合は、「事業の売上を上げるために必要な支出だったか?」を判断基準に考えてみましょう!

経費の証明書類

経費の証明となるものは、領収書でなくてもOKです。

レシートやクレジットカードの取引明細、銀行口座の通帳など、明確なルールはないので言ってしまえば何でもOKです。

ただし、経費の証明が全てメモ書きのみなど、現実味のない場合は認められない場合もあるので注意しましょう。

事業とプライベートを兼ねた支出は?

事業とプライベートを兼ねた支出は、事業で使用している割合の分のみ経費に計上することができます。

これを家事按分と言います。

代表的なものは家賃や光熱費などがありますね。

所得と所得税

所得とは

所得とは、売上から経費と青色申告特別控除を引いた金額のことを言います。

所得から各種控除を引いた金額を課税所得と言います。

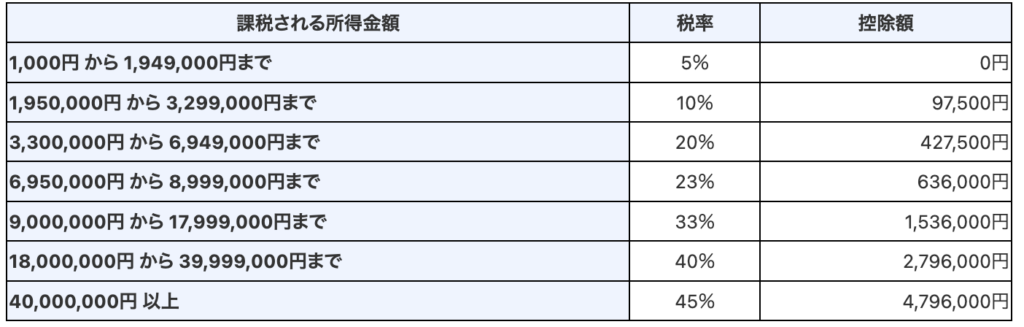

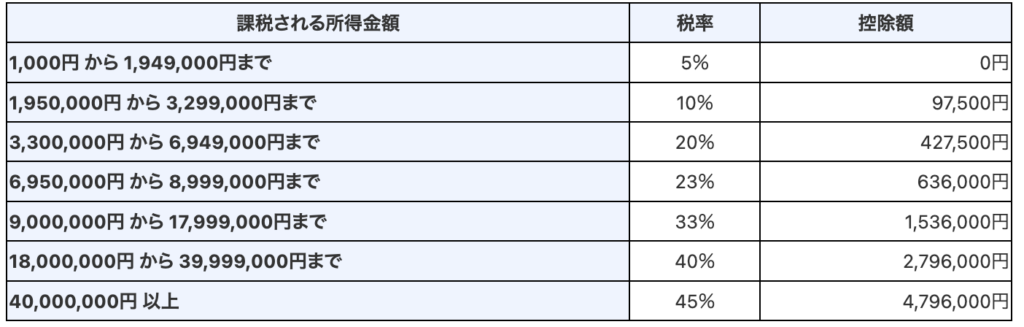

所得税の計算方法

課税所得✕税率ー税額控除で計算します。

計算表は以下の通りです。

例えば、以下の場合だと…

・売上高が500万円

・経費が100万円

・青色申告特別控除が65万円

・その他控除が120万円

500万円ー100万円ー65万円ー120万円=215万円←これが課税所得

この215万円を上記の表に当てはめると…

215万円✕10%−97,500円=117,500円

このように所得税額を出すことができます。

適用される税額控除(住宅ローン控除など)があれば、さらにここから引くことができます。

確定申告のやり方と流れ

確定申告に必要な書類を準備する

確定申告に必要な書類や資料には、以下のものがあります。

・確定申告書

・決算書もしくは収支内訳書

・各種帳簿

・源泉徴収票(給与収入がある場合)

・領収書やレシート、請求書などの経費の証明となるもの

・控除証明書

会計ソフトや国税庁の確定申告書等作成コーナーで申告書を作成する場合は、自動で作成されるので確定申告書や決算書を用意する必要はありません。

帳簿を付ける

帳簿とは、日々のお金の流れを記録したものです。

個人事業主には帳簿付けの義務があるので、必ず行いましょう。

白色申告の帳簿

簡易簿記で行います。

家計簿のような付け方でOKです。

詳しくは国税庁ホームページをチェックしてみてください。

青色申告(10万円控除)の帳簿

簡易簿記で行います。

・現金出納帳

・預金出納帳

・売掛帳

・買掛帳

・固定資産台帳

などを必要に応じて作成します。

青色申告(65万円控除)の帳簿

複式簿記で行います。

・仕訳帳

・総勘定元帳

こちら2つは主要簿と言い、作成が必須です。

・現金出納帳

・預金出納帳

・売掛帳

・買掛帳

・固定資産台帳

補助簿であるこれらも、必要に応じて作成します。

これを自力でやるのはかなり大変なので、会計ソフトを使用することを強くおすすめします!

(会計ソフトについては後述しています)

また、税理士さんに頼むのも一つの手です。

「税理士さんをどうやって探せばいいのかわからない…」という方は、無料の税理士マッチングサイトなどを利用するのがおすすめです。

税理士ドットコムなら、専属コンシェルジュが無料であなたに合う税理士を探してくれますよ。

確定申告書と決算書を作成する

手書きで作成すると、計算ミスや転記ミスが起きる可能性もあるのでオススメしません。

会計ソフトを使用している場合、自動で作成できる場合がほとんどだと思います。

そうでない場合は、国税庁HPの確定申告書等作成コーナーを利用しましょう。

どちらにしろ、帳簿をきちんと作成できていないと申告書が作れないので、まずは帳簿付けから頑張りましょう!

提出する

提出方法は主に3種類あります。

・税務署に直接持参する

・郵送で提出する

・e-taxによる電子申告を行う

青色申告の65万円控除を受けたい場合は、必ず電子申告を行いましょう。

(電子申告以外で提出した場合は控除額が55万円になります)

納税する

納付期限:3/15

納付方法は以下のようなものがあります。

・クレジットカード

・e-tax

・口座振替

・コンビニ納付

・金融機関の窓口

期限までに納付をしなかった場合、延滞税などのペナルティが課される場合があるので必ず期限までに行いましょう!

確定申告をカンタンに終わらせるためには

自分で会計業務を全てやるのは大変そうだけど、税理士さんにお願いする予算もない……

そういう人は、会計ソフトの力を借りるといいよ!

会計ソフトとは

会計ソフトとは、売上や経費を入力するだけで自動的に会計処理をしてくれる便利なツールです!

・複雑な作業を自動化できる

・専門知識がなくても複式簿記での記帳が可能

・銀行口座やクレジットカード、レジアプリなどと連携させれば、会計作業をさらに効率化できる

・自動で確定申告書類を作成できて、提出までできる

などのメリットがあります。

月額1000円〜2000円ほどで導入できるので、「自分だけでできる気がしない…」という方はぜひ導入を検討してみてください。

代表的なクラウド会計ソフトは

・freee

・マネーフォワード

・弥生会計

の3社です。

どのソフトも無料でお試しすることができます。

初月無料

初月無料

1年間無料

3社のクラウド会計ソフトを徹底比較した記事がありますので、こちらも参考にどうぞ。

確定申告に関する注意点

期限は必ず守ろう

期限までに納付をしなかった場合、延滞税などのペナルティが課される場合があるので必ず期限までに行いましょう!

どうしても税の納付が困難な場合は、確定申告書に記載することで延納制度を利用できます

収入と支出を正確に記録しよう

収入と支出の金額が変わると、当然納税額も変わってきます。

申告期限後に間違いが発覚すると、加算税などのペナルティが発生する場合もあります。

きちんと正しい数字で申告を行えているかどうか、しっかりと確認しましょう!

税金や確定申告について不明な点は税務署等に相談しよう

確定申告の時期になると、税務署主催で無料の相談会が全国で開催されます。

「どうしてもわからないところがある」「帳簿が合ってるか不安」という場合は、そういった相談会に足を運んでみてもいいかもしれません。

また、ちょっとした疑問は税務署に電話で聞けば教えてもらえます。

「お金がかかってもいいから定期的にプロに相談したい」と言った方は、税理士と顧問契約を結ぶのもオススメです。

「どんな税理士と契約すればいいのかわからない…」という方は、税理士ドットコムというサービスを使ってみてください。

専属コンシェルジュがあなたに合う税理士を無料で探してくれます。

まとめ

個人事業主として事業を行う以上、確定申告は避けて通れない重要な手続きです。

確定申告に対して苦手意識を持っている事業主は多いですが、正しく知識を持って挑めばそこまで難しくないと思っています!

勉強して不安を解消しましょう!

コメント